毎年、サラリーマンの風物詩といえる年末調整の時期がまたやってまいりました。

私も実は2023年11月2日に実際に書きました。もうこれはブログで皆様にお伝えしないとと思い書きました(笑)

何年書いてきたはずなのに、毎年書き方どうだっけ??といつも悩んでしまいます。

特に、新しく社会人になった方にはとても分かり難い書類です。

今回は、思い切って「とりあえずこれだけ読めばほぼ損しない」レベルまで、説明内容をめちゃめちゃ圧縮しました(笑)

ほぼというのは、多少間違えていても記載さえされていれば、人事の方や外部委託業者の方が、必ずチェックの段階で確認してくれるからです。

まずはこれだけ抑えておけば概ね大丈夫です。

住宅ローンやお子さんなどの社会保険を支払っている場合等、細かな点は割愛しています。該当のかたは細かな国税局の記載例をご覧ください!

1.本記事のテーマ

- 年末調整とは

- 年末調整に必要な書類

- 最後に

2.著者の経験

これまでの主な職歴は、人材サービス業とコンサル業での勤務です。

人材サービス業では14年間勤務し、約3,500名の求職者のみなさんへお仕事をご紹介してきました。また、コンサル業では7年間人事業務に携わり、新卒や中途採用、教育・研修などを行ってきました。

3.年末調整とは

サラリーマンが受け取る給与には、年間の課税対象となる所得に応じて、所得税がかかります。

しかし、この国がサラリーマンから集めたい所得税は、1年が終わらないと正しい課税対象となる総所得金額がわかりません。

そこで、毎月の給与から概算で所得税を給与から控除しています。ざっくり給与からみなさんの毎月の給与から概算額を引いているということです。

このざっくり徴収額は、所得税法に規定する「給与所得の源泉徴収税額表(令和5年分)」に基づき、「その月の社会保険料等控除後の給与等の金額」によって、決まっています。

「収入」と「所得」は意味が異なります。簡単にまとめると次のような意味になります。

会社が支給する給与や賞与などの合計額を指します。

実際に会社員が受け取る額は源泉徴収税額や特別徴収税額、社会保険料などが引かれたものになるので、基本的に収入額より少ないのが特徴です。

収入金額から給与所得控除額を差し引いた額を指し、この額をもとに所得税額が決定します。

実際に皆さんの手元に残る手取り額は、以下のイメージです。

手取り額=給与ー給与所得控除額ー税金(住民税などの税金)-社会保険料など

サラリーマンは厳しいですね(笑)

4.年末調整に必要な書類

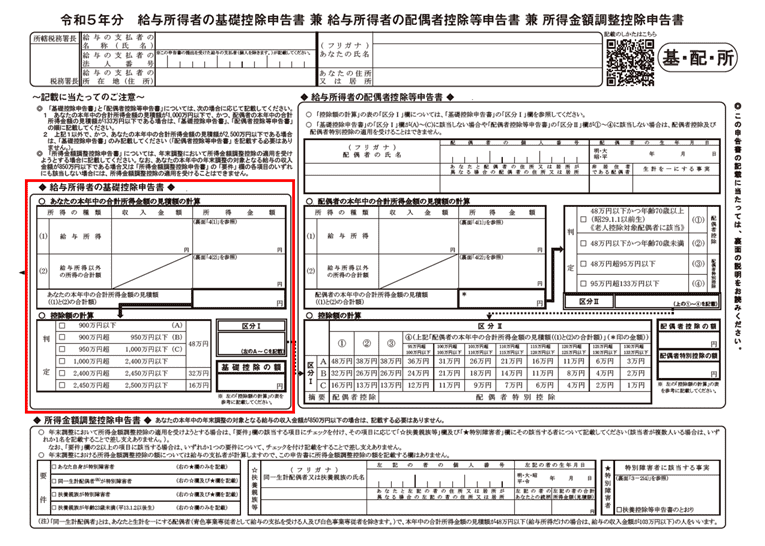

(1)令和5年分 給与所得者の基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書

- 収入金額に2023年1月〜12月(見込み)までの年収見込みを記入する。

- 裏面の収入金額表に当てはめ、所得金額を記載する。

- 給与以外に収入がなければ、判定欄で所得額を当てはめ基礎控除額を記載する。

※ほぼ大半が所得900万円以下なので、基本的には48万円の基礎控除額になります!

- 収入金額に2023年1月〜12月(見込み)までの年収見込みを記入する。

- 裏面の収入金額表に当てはめ、所得金額を記載する。

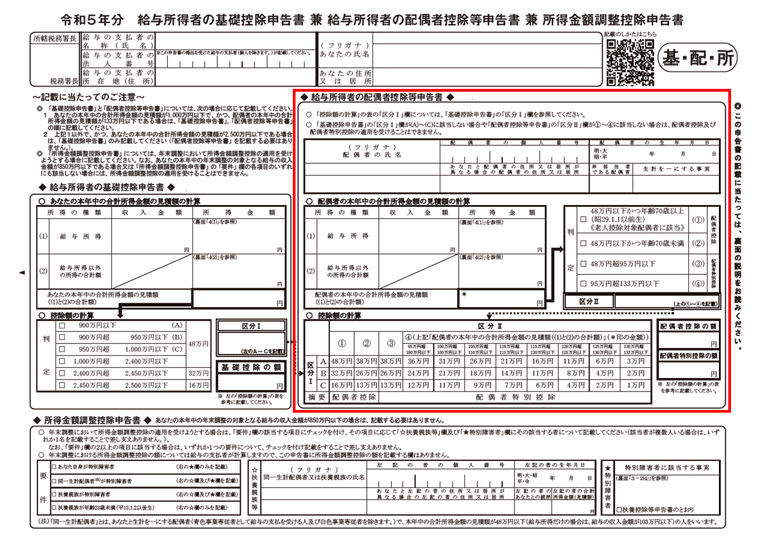

- 給与以外に収入がなければ、判定欄で所得額を当てはめ配偶者控除、配偶者特別控除を判定する。

※48万円以上の所得がある場合は、配偶者控除はなくなります! - ステップ1のあなたの基礎控除額AorBorC(大半はAです)と、ステップ2の配偶者判定区分Ⅱの数字を掛け合わせて、配偶者控除(配偶者特別控除)の額を決定する。

下段の「所得金額調整控除」とは、年末調整の対象となる給与の収入金額が850万円を超える人が次のいずれかの要件を満たす場合に適用される控除です。

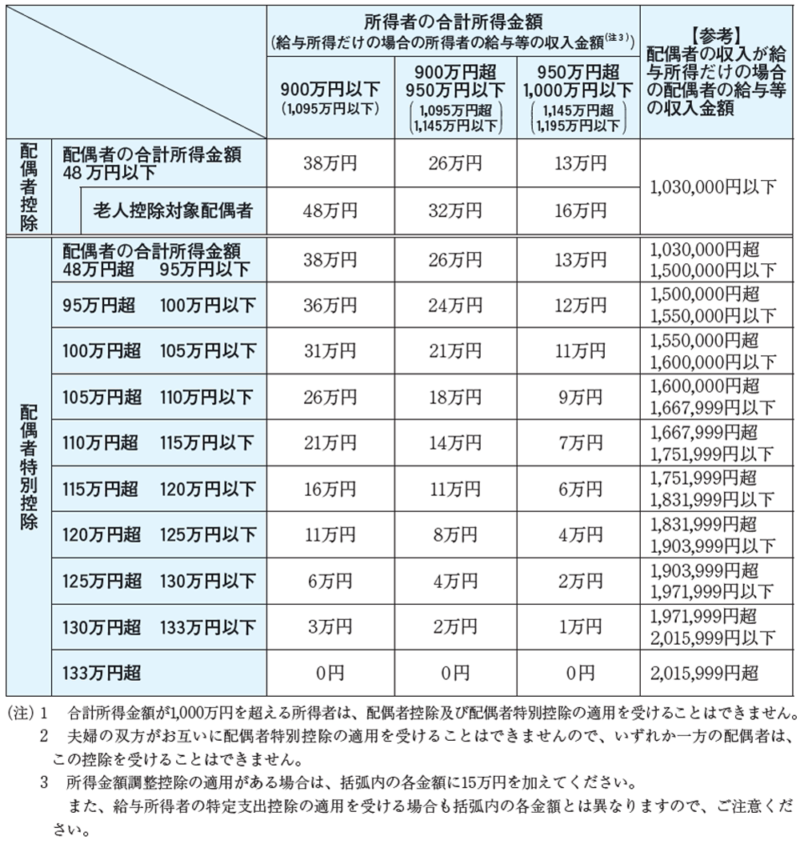

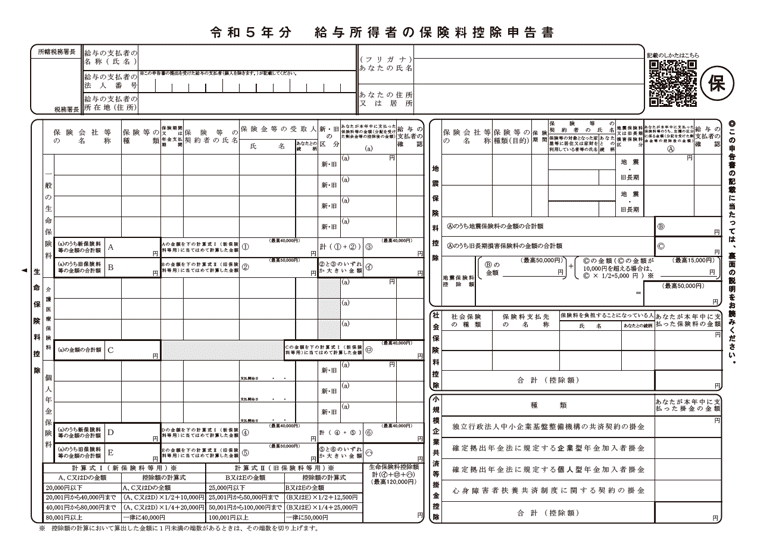

(2)令和5年分 給与所得者の保険料控除申告書

- 2023年に支払った保険の証明書(保険会社から郵送されてきます)を集める。

- ①一般の生命保険料、②介護医療保険料、③個人年金保険料に明細に印をつけるなどしてわかりやすくする。これを最初にするととても楽です!

- ①一般の生命保険料はさらに(1)新保険料、(2)旧保険料に区分されるので、これもわかるように印をつけておくと後でさらに楽になります。

- それぞれの欄に内容と金額を記載します。

- ①、②、③とも最大4万円までの控除なので、それ以上該当があっても控除されません。記載しても無駄になるので、それぞれ4万円分まで記載しましょう。

- 裏面に記載した内容の書類を糊付けする。

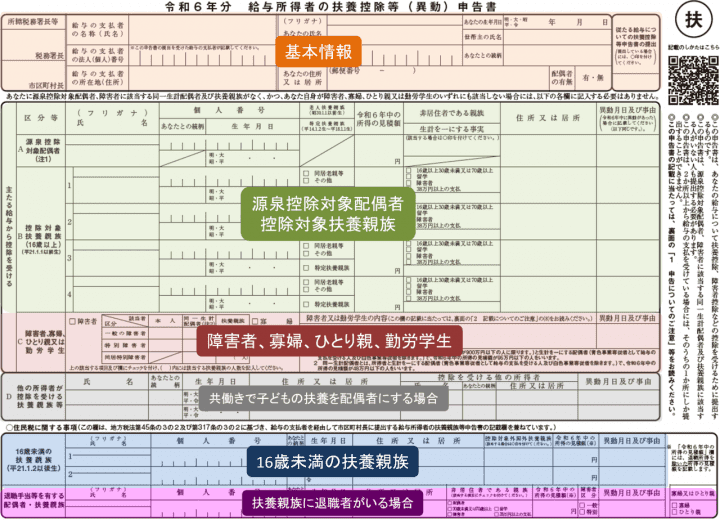

(3)令和6年分 給与所得者の扶養控除等(異動)申告書

- 基本情報欄は皆さん個人の情報記載欄です。マイナンバーの記載は就社後の一回目だけで良いという企業も多いので、各企業の人事に確認してください。書いちゃダメ!というケースが多いとおもいます。

- 2段目は配偶者と16歳以上(誕生日が平成21年1月1日以前)で、扶養している方の情報を書きます。

16歳以上がポイントであることと、マイナンバーの記載も併せて確認してくださいね。 - 3段目は障碍者、寡婦(旦那さん、奥さんを亡くされた方)、ひとり親、勤労学生が対象に含まれる場合に記載する箇所になります。

- 4段目は夫婦共働きで子どもの扶養を配偶者にする場合に記入します。ただし、年末調整の計算には直接関係ないため一般的には空欄で提出することが多いです。

- 5段目は16歳未満(平成21年1月2日以後に生まれた人)の子供がいる場合に記載します。

今度は16歳未満がポイントであることと、マイナンバーの記載も併せて確認してください! - 6段目は配偶者や扶養親族に退職して、退職手当をもらった人がいる場合のみ記入します。

こちらもマイナンバーの記載方法を確認してください。